美国公民的加密货币税务责任概述

如果您是美国公民,并且持有加密货币,那么了解相关的税务义务至关重要。美国国税局 (IRS) 将所有加密货币交易,无论是盈利还是亏损,都视为应税事件。这意味着,当您出售、挖掘、质押或交易加密货币时,都需要向税务部门进行申报。

作为加密货币持有者,您有责任报告所有的损益,并在报税时如实申报。

重要声明:请注意,我们并非税务专家,本文也不构成税务建议。如果您需要专业的税务指导,请咨询美国国税局或持证的税务专业人士。

接下来,我们将深入探讨加密货币税务的相关内容。

加密货币的历史可以追溯到2009年1月9日,当时中本聪发布了比特币。 最初,人们对这种数字货币持怀疑态度,甚至嘲笑它和它的支持者。

2010年5月22日,首次使用比特币购买了两个披萨,当时价值高达10,000比特币。 这让加密货币社区兴奋不已,并将5月22日定为比特币披萨日,纪念这种数字货币进入现代金融体系。

十年后的今天,加密货币已成为人们日常谈论的话题。

尽管加密货币市场波动剧烈,且存在各种骗局,但其普及程度正在达到前所未有的高度。截至2023年,全球加密货币用户已超过4.2亿。

当然,税务部门也开始关注加密货币交易,并希望从中获得其“公平”的份额。🙄

因此,我们将探讨如何对加密货币收益征税,并提供一些简化的示例。

现在,让我们开始吧!

加密货币税

正如前面所提到的,无论您是盈利还是亏损,都必须报告所有加密货币交易。

为了清晰起见,美国国税局将加密货币收益分为两个主要类别:

- 短期资本收益:如果您持有的加密资产在一年或更短时间内被出售。 这被视为普通收入,并按照联邦所得税税率进行征税。

- 长期资本收益:如果您持有加密货币超过一年。 这被视为资本收益,税率较低。

因此,您的加密货币收入将根据持有期限缴纳不同的税款。

#1. 短期资本收益

如前所述,任何在一年内进行的加密货币交易都将增加您的总收入,并根据美国国税局的税率表进行征税:

| 税率 | 单身人士 | 夫妻联合报税或丧偶人士 | 夫妻单独报税 | 户主 |

| 10% | $0 至 $11,000 | $0 至 $22,000 | $0 至 $11,000 | $0 至 $15,700 |

| 12% | $11,001 至 $44,725 | $22,001 至 $89,450 | $11,001 至 $44,725 | $15,701 至 $59,850 |

| 22% | $44,726 至 $95,375 | $89,451 至 $190,750 | $44,726 至 $95,375 | $59,851 至 $121,400 |

| 24% | $95,376 至 $182,100 | $190,751 至 $364,200 | $95,376 至 $182,100 | $121,401 至 $231,250 |

| 32% | $182,101 至 $231,250 | $364,201 至 $462,500 | $182,101 至 $231,250 | $231,251 至 $294,400 |

| 35% | $231,251 至 $578,125 | $462,501 至 $693,750 | $231,251 至 $346,875 | $294,401 至 $578,125 |

| 37% | $578,126 以上 | $693,751 以上 | $346,876 以上 | $578,126 以上 |

资料来源:美国国税局所得税等级

现在,让我们看几个例子。

为简单起见,我们仅考虑联邦税,并假设纳税人(65岁以下)是单身申报人,且加密货币收益是唯一的收入来源。此外,我们不会考虑任何豁免、扣除或交易费用等。

示例1:约翰以1600美元的价格购买了100个GTH,并在几个月后价格上涨至1850美元时将其全部出售。

解答:这是一个非常简单的案例,只涉及单一资产和单一应税事件。

首先,计算总应税收入。

应税收入 = ($1850-$1600) * 100 = 25,000 美元

总税额 = 11,000 美元的 10% + (25,000 – 11,000) 的 12% = 1,100 美元 + 1,680 美元 = 2,780 美元

所以,这是一个最简单的情况,纳税人投资资产并在同一年内出售。重要的是要记录每笔交易以及您支付或收到的相关费用,以便稍后进行计算。

示例2:梅丽莎以每枚1600美元的价格购买了100个GTH。 随后,她以每枚1800美元的价格将50个GTH兑换为总共360个VNB,每枚价值250美元。 最后,当GTH和VNB分别达到1900美元和235美元时,她出售了所有代币。

解答:首先,确定应税事件。

第一:GTH-VNB交易。 梅丽莎以1600美元的价格收购了GTH,并在GTH升至1800美元时将其兑换为每个代币价值250美元的VNB。

请注意,美国国税局将此类交换视为先卖后买的行为。 因此,尽管购买不征税,但出售GTH换取其他加密货币或法定货币将产生税费,并被视为应税事件。

第二:以每枚1900美元的价格出售剩余的50个GTH。

第三:以每枚235美元的价格出售360个VNB。

总共有三个应税事件。

应税收入 = ($1800-$1600)*50 + ($1900-$1600)*50 + [($235-$250)*360 或 3,000 美元,取较小者] = 10,000 美元 + 15,000 美元 – 3,000 美元 = 22,000 美元

**虽然实际亏损为5,400美元,但一个纳税年度的索赔额不能超过3,000美元。 但是,其余的(2,400 美元)可用于抵消未来几年的收益。

总税额 = 11,000 美元的 10% + (22,000 美元至 11,000 美元) 的 12% = 1,100 美元 + 1,320 美元 = 2,420 美元

我们看到梅丽莎将一半的GTH换成VNB,然后卖掉了所有代币。 最后的交易对她来说喜忧参半,出售GTH获利,但出售VNB亏损。

值得注意的是,这也减少了她5,400美元的纳税义务。

我相信您已经了解短期资本收益了。 报告所有内容,并将其视为您的标准收入即可。

但是,只要您了解加密货币的波动性,您就可以通过长期投资来提高税收效率。

#2. 长期资本收益

持有超过一年——这就是长期收益的关键。 相应的税率也不同:

| 税率 | 单身人士 | 夫妻联合报税或丧偶人士 | 夫妻单独报税 | 户主 |

| 0% | $0-$41,675 | $0-$83,350 | $0-$41,675 | $0-$55,800 |

| 15% | $41,676 to $459,750 | $83,351 to $517,200 | $41,676 to $258,600 | $55,801 to $488,500 |

| 20% | $459,751 及以上 | $517,201 及以上 | $258,601 及以上 | $488,501 及以上 |

资料来源:美国国税局资本利得税

你看,只要持有超过一年,就可以轻松节省税款。 但仍需提醒您,一些加密投资可能会在一年内化为乌有,我们已经看到过多次加密货币价格一夜之间暴跌的情况。

让我们再举几个例子,这次考虑一下令人困惑的加密货币挖矿收入。 对于以下示例,我们再添加一个假设,即短期和长期资本利得税的税率在整个期间内保持不变。

示例3:凯尔挖了六个奇特币(CTC),每个价值19,000美元。 他立即用一个CTC换取了3,800个科尔达机器人(KOT)。 两年后,当CTC和KOT分别达到22,000美元和6美元时,凯尔清算了其所有投资组合。

解答:重要的是,加密货币税将分两部分支付,并归因于三个应税事件。

由于美国国税局将挖矿(和质押奖励)视为收入,因此6个CTC将直接增加凯尔的收入(短期收益)。 此外,我们将计算他最终卖出5个CTC和3,800个KOT的长期税收。

因此,我们将税收计算分为两部分。

a) 当年应缴的短期税:

应税收入:6 * 19,000 美元 = 114,000 美元

那么,您需要为 114,000 美元纳税吗?

并非如此。幸运的是,根据您享受的扣除额,包括采矿设备、房地产、电力等,税额会少得多。 此外,您作为爱好者还是专业矿工的身份也会影响最终的应税收入。

但是,让我们继续,假设没有任何推论或例外等情况。

短期税总额 = 11,000 美元的 10% + 12% (44,725 – 11,000 美元) + 22% (95,375 – 44,725 美元) + 24% (114,000 – 95,375 美元) = 20,760 美元

b) 出售后需要缴纳的长期税:

这将支付凯尔自两年前购买以来在CTC和KOT上的收益。

应税收入= ($22,000 – $19,000) * 5 + ($6 – $5) * 3800 = 18,800 美元

由于这属于基本税率范围(<41,675 美元),因此不会对长期资本利得征税。

你看,这就是长期投资的优势。

最终,凯尔将在开采CTC的同一年支付20,760美元的短期税,并免除任何长期纳税义务。

注意:我们本可以观察到另一个应税事件,即用一个CTC兑换3,800个KOT。 但由于交易是在挖矿后立即进行的,因此产生了零收益。

您是否觉得计算复杂?对于每月进行大量交易的人来说,手动计算税款是乏味的且容易出错的。

例如,如果您出售三个BTC中的两个,并且这两个BTC都是以不同的成本基础(购买价格)购买的,您将如何计算短期或长期税?此时,会计方法(LIFO、FIFO、HIFO 或特定ID)将发挥作用。

除了正常的交易,美国国税局还将空投和从硬分叉中获得的加密货币视为每个人都必须报告的收入。 并且有很多细节可能会被遗漏,从而导致计算错误和报告不准确。

加密货币税计算器

因此,我们建议专业交易者使用以下列出的加密货币税计算器。

#1. CoinLedger

CoinLedger是一款高级加密货币税计算器,具有多种功能,可以帮助您轻松完成加密货币税务。

功能:

- 投资组合跟踪

- 支持10,000多种加密货币

- 无限交易同步

- 支持DeFi

- 先进先出 (FIFO)、后进先出 (LIFO) 和高进先出 (HIFO)

- 税收亏损收割

您可以免费注册CoinLedger,导入所有交易,查看资本收益或亏损,并跟踪您的投资组合。 只有下载和检查完整的税务报告需要付费订阅。

此外,CoinLedger与TurboTax Online、TurboTax Desktop和TaxACT等税务软件完美集成。此外,您还可以访问税务报告,包括美国国税局8949表格、资本收益、年末头寸等。

最后,您可以无风险地试用高级CoinLedger计划,因为所有计划都提供14天退款保证。

#2. Accointing

Accointing的最佳之处在于它有一个免费版本,最多可以处理25笔交易。 它功能强大,并且目前限制每个投资组合报告的交易量不超过50,000笔。

功能:

- 投资组合跟踪

- 支持20,000多种加密货币

- 自定义价格提醒

- 投资组合细分

- 社交分享

- 先进先出 (FIFO)、后进先出 (LIFO) 和高进先出 (HIFO)

- 支持NFT

除了这些标准的功能外,用户还可以从Accointing的加密货币市场情绪分析工具中受益。 此外,用户可以选择更理想的法定货币来更好地衡量当前的投资组合价值。

Accointing还支持流行的报税软件,并允许用户手动更改任何加密货币的定价详细信息。 它兼容ICO、空投、挖矿和质押等,成为一站式的加密货币税软件。

总而言之,Accointing适合初学者使用,即使是专业的交易员也可以享受其慷慨的30天退款期来深入试用。

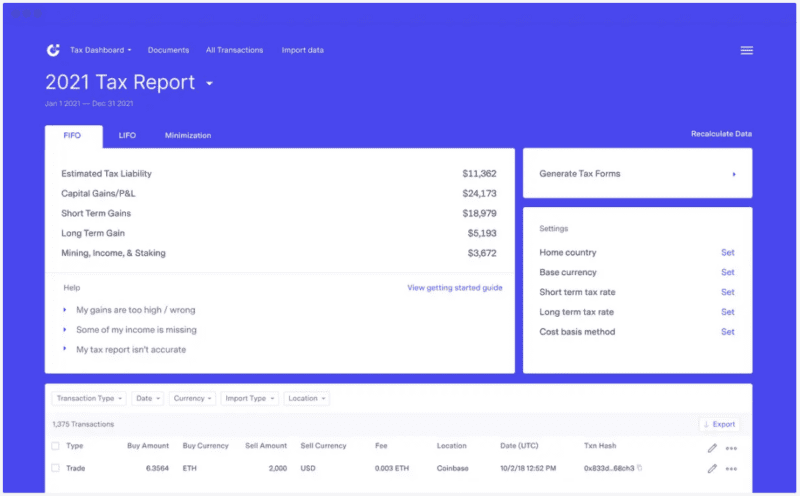

#3. TokenTax

除了作为加密货币税务工具外,TokenTax还为其VIP计划用户提供全面的税务会计服务。

功能:

- 投资组合跟踪

- 支持DeFi和NFT

- 兼容保证金和期货交易

- 税收亏损收割

- 出色的报告

- 税收预览

此外,TurboTax会自动生成您在向他们或任何其他地方提交时所需的税表。

TurboTax的另一个突出功能是错误协调,即准确查找缺失的数据和报告。 此外,无论您身在何处,它都适用。

它单独报告以太坊燃料费、挖矿和质押收入等,为您提供制定加密货币投资策略所需的洞察力。

最后,我能看到的唯一缺点是它没有免费版本、试用版,甚至没有任何形式的退款政策。

简化加密货币税务

加密货币在税务方面仍然是一个新兴领域,错过一些方面是正常的,这可能会导致您节省一些资金或导致您报告不准确。

在如此多的复杂条款和细则的情况下,像Accointing这样的加密货币税收工具可以为您提供很大帮助。 虽然我们只列出了一些,但还有一些加密货币税务软件可以供您选择。

祝您一切顺利!

PS:以下是一些您可能需要查看的美国国税局指南: